定义:利用光伏效应,以硅材料的利用开发产生的光电转换产业链条。

在全球范围内,随着人们对可再生能源需求的增加和对环境可持续性的关注,光伏行业得到了快速发展。政府通过各种政策,如补贴、税收优惠和可再生能源配额等措施,进一步推动了这一技术的普及。此外,不断的技术创新也在推动光伏行业向更高效率和更广应用领域发展。光伏产业链包含从原材料生产到最终电站建设的多个环节。

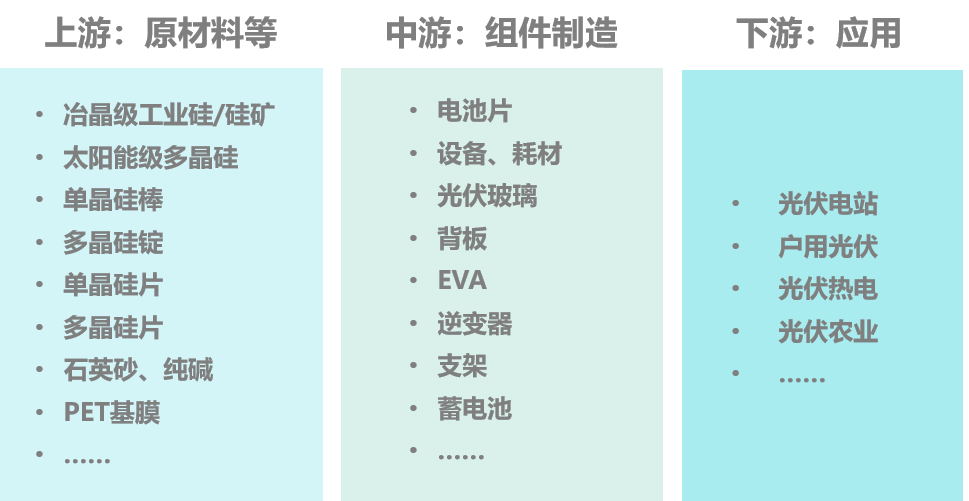

在光伏产业上游,生产和加工如硅料和硅片等原材料的环节占据了核心位置,因为硅料是制造太阳能电池的主要原材料。这些原材料的产量和质量不仅直接决定了太阳能电池的性能,也对整个光伏产业链的成本和效率产生影响。光伏产业中游中,太阳能电池的生产和光伏组件的封装构成了技术变革的主战场。下游则涉及光伏电站的建设、系统集成和运营,这一环节直接受到终端市场需求的驱动。过去十年,国家对光伏产业发展的资金支持经历了发电补贴、平价上网、竞价上网、补贴和其他支持逐步退坡等阶段。当前,国家政策对光伏和风能等资金支持实施逐步退坡的政策,即逐步减少企业发展对补贴资金的依赖,并通过市场化方式配置资源,提高市场效率,推动光伏产业的市场化发展。2021年初,中央提出“碳中和、碳达峰”行动目标,构建双碳目标“1+N”政策体系,打造以新能源为主题的新型电力系统,光伏行业迈入大规模平价上网新征程,整县政策、风光大基地、电价改革、绿电交易等等,利好光伏的政策与市场机制不断推出。2022年,国家层面持续推动光伏发电从高速增长向高质量发展转变,提出以沙漠、戈壁、荒漠地区为重点,加快推进大型风电、光伏发电基地建设,推进整县光伏试点,同时对规划落地的重点光伏项目提供积极支持与帮助;出台了“十四五”期间能源发展规划,对构建新能源结构体系做出明确指示和要求。2022-2023年,官方多个部门前后制定了若干政策性文件,明确用地管理政策,以指导光伏行业用地有关事宜。2024年,光伏行业竞争加剧,国家在上半年积极出台了相关政策进行引导和调控。其中包括工信部等8部门印发的《推进磷资源高效高值利用实施方案》,鼓励磷化工企业及园区发展屋顶屋面光伏等可再生能源;国家铁路局等五部门印发《推动铁路行业低碳发展实施方案》,旨在通过光伏等新能源技术的应用,减少铁路行业的碳排放;国家发改委、国家能源局联合印发的《关于新形势下配电网高质量发展的指导意见》特别指出,到2025年,配电网要具备5亿千瓦左右的分布式新能源接入能力,这为分布式光伏的发展提供了市场空间。近年来,全球光伏产业加速发展。根据IRENA(国际可再生能源机构)数据,2019至2023年,全球光伏发电装机容量年平均增长率达到28%。2023年,全球光伏发电装机容量已经超过水电。未来10年,光伏产业仍将保持较高增速。《“十四五”可再生能源发展规划》数据显示,目前中国光伏产业占据全球主导地位,多晶硅、硅片、电池片和组件分别占全球产量的76%、96%、83%和76%。2021年至今,中国光伏迎来全面平价入网,行业进入稳步增长时期。根据中国光伏行业协会的统计,2023年多晶硅产量达到143万吨,增长率高达67%;硅片产量为622GW,同比增长67.5%;电池片产量达到545GW,增长率为64.9%;组件产量则达到500GW,增长率高达69.3%。在“双碳”目标的推进以及光伏组件价格下降的刺激下,2023年国内光伏新增装机增速达到近150%,创下历史新高,太阳能累计装机容量亦超过水电成为全国第二大电源。其中光伏主材的供应量大幅增长,技术进步和出口业绩突出。2024年上半年国内新增装机光伏为102.48GW,虽仍然保持30.7%的增幅,但增速较上年大幅放缓。2024年以来硅料头部企业产能提升计划有所放缓,但仍保持在一定规模;新建产能的集中释放令硅料价格持续处于下行通道,并进一步降至历史低点。硅料企业全部处于亏损状态,因而其在保现金流的前提下采取各种措施最大化减少亏损,大部分新投产能延迟投放,较多企业选择进行暂时的停产检修。整体对外融资依赖度依然较大,全行业债务规模持续攀升。针对目前行业阶段性产能过剩现状,2024年国务院提出要持续推进光伏行业供给侧改革,工信部就《光伏制造行业规范条件(2024年本)》等公开征求意见,在新建项目最低资本金比例、光伏产品技术指标等方面提出了更高的要求,有助于引导光伏企业减少单纯扩大产能的光伏制造项目,优化光伏制造产业发展环境;中国光伏行业协会也鼓励行业兼并重组,畅通市场退出机制并加强对低于成本价格销售与恶性竞争行为的打击力度。根据国际能源署的预测,2024年全球新增装机约为402.3GW,而为达成2030年实现净零排放的目标,光伏装机量需要达到6101GW,即每年需要新增约682.97GW、平均增速需达到14.16%;CPIA也对全球光伏市场保持较为乐观的预期,其预计2024年全球新增装机最高将达到420GW,整体来看全球光伏装机高增长预期不变。我国下半年随着消纳红线放开至90%、第二批和第三批大基地项目建设加速、电网建设进程加快以及各地出台多项政策支持分布式光伏发展,预计国内全年光伏装机仍有较好的增长空间。

工商业分布式光伏:

主要采用“自发自用、余电上网”模式,所发电量优先供给工商业主消纳,以支付租金或电费折扣的合作方式租用业主屋顶,未能消纳的电量以上网电价接入电网。目前,分布式光伏已经开始向大规模的商业化阶段迈进。初步测算,在工商业主消纳比例75%的情况下,工商业分布式光伏电站全投资IRR达13.9%,全投资回收期为6.04年。根据中国人民政府网统计,企业成立后3-7年为退出市场高发期;而根据索比光伏网,光伏电站的运营期为25年左右。工商业主若出现停产、倒闭等风险,则对光伏电站收益率产生较大影响。

户用分布式光伏:

通常指业主自建的户用自然人分布式光伏项目。由于市场高度分散及获客成本高等原因,户用光伏在国内起步较晚。近年来国家发改委和国家能源局等部门陆续推出了一系列鼓励户用分布式光伏发展的政策,户用光伏的装机大幅提速。随着整县政策落地,能源央企积极布局分布式市场,户用光伏商业模式基本跑通。“央国企+民企”联合投资成为户用行业新模式,在联合投资模式下,市场主流主要为“建成-转让(BT)”和“融资租赁”模式。初步测算,在运营商持有户用光伏(全额上网)的情况下,光伏电站全投资IRR达5.71%,全投资回收期为11.2年。多晶硅:主要分布在新疆、内蒙古,两地多晶硅产能约占全球产能的一半。近两年硅料供需错配导致硅料价格一度高企,越来越多的企业奔向上游,涌现出四川、青海、江苏、云南等硅料新产能基地。硅片:隆基、中环作为两大硅片巨头,硅片产能均超100GW。从产能分布来看,隆基的硅片产能主要集中在云南、宁夏、江苏、陕西(含扩产项目);而中环的硅片厂主要分布在江苏、宁夏、天津。电池:电池龙头通威电池片产能达到63GW,产能分布在四川的双流、眉山、金堂以及安徽合肥;爱旭电池产能分布在广东佛山、浙江义乌、天津和广东珠海;润阳股份电池产能分布在江苏。

组件:企业均为一体化布局,生产基地分布在全球多个重点地区。隆基拥有七大产业群,主要分布在云南、宁夏、江苏、陕西、浙江,海外基地布局在古晋和越南;晶澳在全球拥有12个生产基地,分布在河北、江苏、上海、浙江、内蒙古、安徽、云南、越南、马来西亚;晶科产能制造基地分布在四川、新疆、安徽、浙江、云南、江西、越南、马来西亚和美国。

光伏技术的普及和应用提供了一种减少碳排放和对传统化石燃料依赖的有效方式,预示着在全球能源结构转型中将扮演更加重要的角色。随着成本的进一步降低和效率的不断提高,光伏行业未来的发展潜力巨大,为实现全球能源的可持续发展提供了宝贵的技术支撑。